Содержание страницы:

Порядок уплаты земельного налога для ИП и ООО

Статьи по теме

Земельный налог актуален для юридических и физических лиц – индивидуальных предпринимателей. Порядок расчета земельного налога исходя из кадастровой стоимости участка, сроки уплаты земельного налога, льготы по налогу на землю уточните в этой статье.

Налог на землю

Земельный налог начисляется на земельные участки, которые находятся у вас как индивидуального предпринимателя или у вашей компании:

- в собственности;

- в постоянном бессрочном пользовании;

- в пожизненном наследуемом владении.

Платить ли земельный налог в случае аренды земельного участка – большой и важный вопрос. Если вы арендуете землю у компании или гражданина, хозяин не теряет при этом теоретического права доступа к участку, поэтому земельный налог платит владелец земли. Если же у вас в аренде федеральная или муниципальная собственность – вам придется рассчитывать и уплачивать налог на земельный участок, на котором расположено это имущество.

От земельного налога полностью освобождены земли:

- ограниченные в обороте или изъятые из оборота;

- входящие в лесной или водный фонд.

Земельный налог относится к местным, поэтому правила его уплаты в рамках общих положений Налогового кодекса РФ устанавливают муниципалитеты и власти городов федерального значения. В частности, местные власти определяют сроки уплаты земельного налога – в том числе, авансовых платежей по земельному налогу. Уточняйте правила расчета земельного налога и его перечисления в бюджет в том городе, селе или районе, где зарегистрирован ваш земельный участок.

Как рассчитать земельный налог

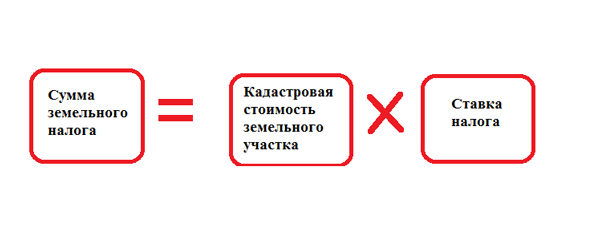

Земельный налог определяется как произведение налоговой ставки на налоговую базу. При необходимости также применяются дополнительные коэффициенты.

Налоговая ставка земельного налога определяется местной властью и в любом случае не может составить больше 1,5%. Есть категории земель, для которых она не превысит 0,3%, хотя ваш участок, скорее всего, к ним не относится. Это:

- сельскохозяйственные земли;

- участки под жилфондом и инженерной инфраструктурой для него;

- дачные участки;

- земли для целей гособороны или таможни.

Налоговая база по земельному налогу рассчитывается по кадастровой стоимости участка. Для уплаты земельного налога за юрлицо кадастровую стоимость земельного участка вам придется узнавать самостоятельно. Если кадастровая стоимость земли изменилась в течение года, с момента ее изменения налог нужно считать по-новому. Но, как правило, кадастровая стоимость земли пересматривается раз в пять лет.

Иными словами, в общем случае для расчета земельного налога нужно умножить ставку налога, определенную в вашем муниципальном образовании (или городе федерального значения), на кадастровую стоимость вашего участка.

Тонкости начинаются, если вам принадлежит не весь участок, а его доля. Кадастровая стоимость земли определяется для всего участка, зарегистрированного в определенных границах. Чтобы вычислить вашу часть земельного налога, включите в уравнение и размер своей доли. Например, если вы владеете землей под склад пополам с другой компанией, произведение стоимости участка на налоговую ставку земельного налога умножьте на 0,5 (или поделите на два, что одно и то же).

Сроки уплаты и льготы по земельному налогу

Отчитываться по земельному налогу нужно раз в год. До недавнего времени правила уплаты земельного налога ИП и организациями при условии использования земли в предпринимательских целях не различались. Предприниматели представляли отчетность по земельному налогу за 2014 год так же, как юрлица. Однако процедура оплаты земельного налога для индивидуальных предпринимателей изменилась с 2015 года и теперь не отличается от платежей по земельному налогу для физических лиц.

Примечание

Уважаемые читатели! Для представителей малого и среднего бизнеса в области торговли и услуг мы разработали специальную программу «Бизнес.Ру», которая позволяет вести полноценный складской учет, торговый учет, финансовый учет, а также имеет встроенную CRM систему. Имеются как бесплатный, так и платные тарифы. Подробнее о программе >>

Налоговая инспекция сама рассчитывает сумму земельного налога ИП (как обычного гражданина) и высылает ему документы для уплаты налога. Если до осени вам не пришло такое «письмо счастья», лучше обратитесь за уточнениями в свою налоговую. Земельный налог придется платить в любом случае. Но если вы затянете с уплатой из-за того, что вовремя не получили бумаги, и не успеете до 1 октября – получите еще и штраф за просрочку.

Уплата земельного налога юридическими лицами производится по-прежнему. Компания заполняет декларацию по земельному налогу и отчитывается перед налоговой ежегодно не позже 1 февраля. Если местные власти своей волей не отменили авансовые платежи по земельному налогу, то ежеквартально нужно уплачивать аванс, а за год рассчитываться с государством окончательно. Проверьте, не предписал ли ваш муниципалитет ежеквартальную отчетность по земельному налогу.

Льготы по земельному налогу предусмотрены только для некоторых специфических категорий юридических и физических лиц. Индивидуальные предприниматели могут применять налоговые льготы только в отношении участков, которыми пользуются в личных целях. Земля для бизнеса облагается земельным налогом на общих основаниях.

Также не предусмотрены ни льготы, ни особые порядки расчета земельного налога для специальных налоговых режимов – ЕНВД, УСН, ПСН. Работа на упрощенке, на вмененке или на патенте никак не влияет ни на уплату земельного налога, ни на отчетность по нему.

Тем не менее, местные власти вправе устанавливать свои льготы по земельному налогу, если хотят поощрить какие-то категории плательщиков. Проверьте, не попадаете ли вы в список льготников по земельному налогу.

Если участок находится в собственности, но не используется, платить по нему земельный налог придется все равно. Обязанность уплаты земельного налога возникает с того месяца, в котором вы приобрели участок, и прекращается в месяце его продажи. Будьте внимательны при исчислении и уплате земельного налога, чтобы не платить лишних штрафов и не увеличивать тем самым кредиторскую задолженность.

Программа для розничных магазинов, оптовой торговли, интернет-магазинов и сферы услуг.

- Торговый и складской учет

- Интеграция с фискальными регистраторами

- CRM, заказы и сделки

- Печать первичных документов

- Банк и касса, взаиморасчеты

- Интеграция с интернет-магазинами

- Интеграция со службами доставки

- Интеграция с IP-телефонией

- Email и SMS рассылка

- КУДиР, налоговая декларация (УСН)

Земельный налог для юридических лиц

Земельный налог для юридических лиц

Похожие публикации

Земельный налог для юридических лиц, использующих земли в различных целях различен, но рассчитывается в процентах от цены участка по кадастру. Рассмотрим механизм расчета налога, применяемые ставки, особенности уплаты и штрафные санкции при неуплате земельного налога юридическими лицами.

Налог на землю для юридических лиц: объекты

Облагаются налогом для предприятий и компаний земельные участки, находящиеся на территории муниципалитетов. Не имеют статус налогового объекта только земли, изъятые из оборота, относимые к лесному фонду или занятые объектами госсобственности.

Налог на имущество с земельного участка организации: налоговая база

Выяснить величину налоговой базы земли, имеющейся в распоряжении компании можно, обратившись на сайт Росреестра, либо сделать официальный запрос в территориальное отделение ведомства и получить соответствующую справку. Кадастровая стоимость участка должна быть установлена на 1 января в отчетном периоде и опубликована на административном сайте региональными властями. Если стоимость по кадастру не рассчитана, поскольку не все регионы пока успели установить ее, то в расчете участвует нормативная стоимость.

Земельный налог организаций: ставки

Российским законодательством установлена обязанность уплаты налога на землю для юридических лиц, в собственности которых имеются соответственно оформленные земельные участки. Расчет базируется на знании кадастровой стоимости участка и действующей налоговой ставки.

Ставки устанавливаются НПА региональных образований в размере не выше:

-

0,3%, если участки:

- — являются землями сельхозназначения и используются для производства сельхозпродукции;

- — заняты объектами жилфонда, инженерных коммуникаций жилищно-коммунального комплекса или приобретены/получены для жилищной застройки;

- 1,5% для участков, используемых в других целях, например, коммерческих.

Региональным властям дано право устанавливать налоговые ставки – снижать либо повышать их, не превышая установленного НК РФ вышеуказанного норматива.

Земельный налог для организаций в 2017 году: расчет

Налог на землю для юридических лиц в 2017 году исчисляется по формуле, предлагаемой ст. 396 НК РФ:

Ск – стоимость участка по кадастру (или нормативная, если кадастровая еще не определена),

Сн – действующая ставка.

Освобождение от уплаты земельного налога юридическими лицами

Существует весьма внушительный перечень организаций, освобожденных от уплаты налога. Это земли:

- уголовно-исправительных учреждений;

- госавтодорог;

- религиозных комплексов;

- организаций инвалидов;

- предприятий, занимающихся художественными промыслами;

- особых и свободных экономических зон, а также центра «Сколково».

На усмотрение местных законодателей могут устанавливаться и другие категории плательщиков-льготников.

Как платить земельный налог юридическим лицам

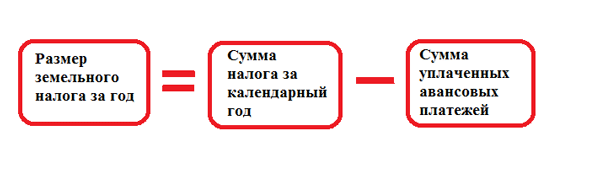

Как правило, власти региона, устанавливают поквартальную уплату, и земельный налог для юрлиц рассчитывается частями: по окончании каждого квартала они исчисляют и уплачивают авансовые платежи по формуле:

Нз = Ск * Сн * ¼, т.е. от годовой суммы налога рассчитывают четвертую часть.

Авансовые платежи, высчитываемые поквартально, уплачиваются накопительным порядком в соответствии с условиями, установленными в регионе. Окончательный платеж рассчитывают как разницу общей суммы налога и уплаченных авансов.

Земельный налог: сроки уплаты для юридических лиц

Определение сроков уплаты налога действующим законодательством также отдано в введение местных образований. Поэтому каждое предприятие ориентируется на принятые региональные документы. Чаще всего ими устанавливаются определенные сроки уплаты авансов и окончательной суммы налога. И, если точные даты поквартальных авансов необходимо устанавливать по каждому региону, то срок окончательного платежа по году не должен быть позднее установленного в НК РФ: юридические лица уплачивают земельный налог не позднее 1 февраля наступившего за отчетным года.

Куда платить земельный налог организации

Земельный налог для юридических лиц рассчитывается и уплачивается в ИФНС по месту расположения компании. По окончании налогового периода (года) фирма обязана представить в налоговую инспекцию по месту нахождения участка соответствующую декларацию установленной формы. Декларируют налог на землю для юрлиц исключительно компании, если они входят в какую-либо категорию плательщиков этого налога.

Уплата земельного налога юридическими лицами: ответственность компаний

При нарушении сроков уплаты налога, либо неуплате законодателями предусмотрены штрафные санкции. Так, несоблюдение сроков платежа приведет к выписке штрафа должностному лицу в пределах 300 — 500 рублей, а неуплата грозит компании более солидным наказанием – 5% от неуплаченной суммы.

Земельный налог для юридических лиц в 2018 году: сроки уплаты

Статьи по теме

Компания, которая владеет земельной собственностью, обязана уплатить земельный налог для юридических лиц в 2018 году. Срок уплаты пропускать нельзя, иначе компании грозят пени и штрафы.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой 30%

Налог на землю в 2018 году для юридических лиц

Плательщиками налога на землю в 2018 году признаются, в первую очередь, юридические лица, а также предприниматели и граждане, у которых земельные участки находятся:

- в собственности;

- в постоянном (бессрочном) пользовании;

- в пожизненном наследуемом владении.

Юридические лица, имеющие льготы по уплате земельного налога в 2018 году:

- религиозные организации;

- компании, относящиеся к ФСИН РФ;

- общественные организации, работающие с инвалидами, при условии, что инвалидов там 80 и боле процентов от общего числа представителей компании;

- организации, владеющие участками с общедоступными автомобильными трассами.

Объектом обложения земельным налогом являются земельные участки, расположенные в пределах муниципального образования (в Москве и Санкт-Петербурге — в пределах города), на территории которого введен налог.

Налог на землю юридические лица могут не платить:

- Если это земли, которые изъяты из оборота в соответствии с законодательством РФ. Согласно пункту 4 статьи 27 Земельного кодекса к таким землям относятся участки под объектами федеральной собственности.

- Если это земельные участки, которые ограничены в обороте законодательством РФ. Они перечислены в подпунктах 2—5 пункта 3 статьи 389 НК.

- Если это арендованные участки.

- Если это земельный надел в безвозмездном срочном пользовании.

Внимание! Налоговой базой земельного налога для юридических лиц в 2018 году является кадастровая стоимость земельного участка.

Куда платить земельный налог юридическим лицам в 2018 году

Юридические лица должны заплатить земельный налог в налоговую инспекцию, находящуюся в том же муниципальном образовании, к которому принадлежит и ваш земельный надел.

В случае, когда организация владеет участком, относящимся сразу к нескольким муниципальным округам, то налог уплачивается пропорционально в инспекцию каждого муниципалитета (подробнее о расчете земельного налога читайте ниже).

Сроки уплаты земельного налога в 2018 году юридическими лицами

Земельный налог для юридических лиц – это местный налог. А значит, срок его уплаты устанавливаются представительными органами муниципальных образований.

Обратите внимание! Муниципальные органы власти не могут поставить срок уплаты земельного налога раньше даты сдачи декларации, установленной НК РФ. То есть, согласно ст. 397 и ст. 398 НК РФ отправной датой уплаты налога за 2018 год будет 1 февраля 2019 года.

Местные органы власти также могут обязать компании уплачивать земельный налог поквартально. В этом случае квартальные сроки уплаты должны быть прописаны в нормативно-правовых актах того муниципального образования, к территории которого принадлежит земельный участок.

Чаще всего крайние сроки поквартальных платежей приходятся на последний день месяца, следующего за окончанием квартала, но это не обязательно.

Сроки уплаты земельного налога в 2018 году юридическими лицами, пример

Приведем пример сроков по уплате земельного налога для Московского региона в 2018 году. Сроки уплаты регулируются п.1 и п.2 ст.3 Закона г. Москвы №74 от 24.11.2004г.

Период уплаты земельного налога

Срок уплаты для юрлиц

Земельный налог для юридических лиц в 2018 году, ставка налога

Ставка земельного налога для юридических лиц в 2018 году также как и сроки уплаты, устанавливается местными властями. Важное правило при этом — она не может быть выше федеральной, утвержденной НК РФ.

Компания вправе в середине года уменьшить налог на землю, если у участка изменилась кадастровая стоимость. Но период, за который вы вправе пересчитать налог, зависит от того, по какой причине изменилась стоимость земли. Проверьте, есть ли у вас основания, чтобы снизить налог, и за какой период его можно вернуть. Налоговиков в любом случае заинтересуют причины снижения авансов, поэтому заранее подготовьте пояснения. Сэкономить и не ошибиться помогут три образца в статье>>>

Если в вашем регионе нет своей ставки земельного налога, платите по федеральной, на срок уплаты это не влияет.

Земельный объект

Налоговая ставка

Земли сельскохозяйственного назначения или земли в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

Земли, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенные для жилищного строительства;

Земли, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

Как не пропустить срок уплаты налог на землю в 2018 году

Чтобы не пропустить срок уплаты земельного налога в 2018 году, юридическое лицо в первую очередь должно правильно его рассчитать.

Расчет земельного налога осуществляется, исходя из кадастровой стоимости земли. Сумма берется на 01.01.2018 года.

Земельный налог на участок, расположенный на территориях нескольких муниципальных образований, исчисляется отдельно в отношении площади земельного участка, находящегося на территории каждого муниципального образования.

Размер земельного налога определяется по формуле:

Если в регионе установлена поквартальная система уплаты налога, то авансовый (квартальный) платеж считайте так:

А годовой платеж для юридических лиц при авансовой системе будет равен сумме налога за вычетом суммы квартальных платежей.

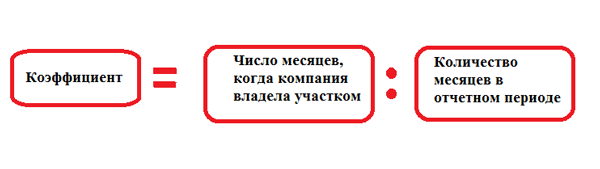

Если компания стала собственником участка не с начала отчетного периода, то она при расчете суммы налога вправе применить особый коэффициент. То есть полученную сумму земельного налога нужно будет еще умножить на коэффициент. Его можно рассчитать следующим образом:

При определении коэффициента, если вы вступили в права на землю до 15 числа какого-либо месяца, то он засчитывается как целый, если после 15 числа, то этот месяц в подсчете не участвует.

Рекомендуем делать расчеты заранее, так как нарушение сроков уплаты земельного налога для юрлиц влечет за собой серьезные штрафы.

Важно! Владельцы, у которых земля находится в общей долевой собственности, кадастровую стоимость земельного участка, с которой им нужно платить налог, рассчитывают пропорционально доле каждого в общей долевой собственности.

Официальный сайт органов местного самоуправления

Щетиновского сельского поселения

муниципального района «Белгородский район»

Белгородской области

Адрес

308562, Белгородская область, Белгородский район,

село Щетиновка,

улица Молодежная, дом 5

Телефоны

8 (4722) 23-91-00

8 (4722) 23-92-04

Рабочее время

с 9:00 до 18:00

Перерыв на обед: с 13:00 до 14:00

Выходные: Суббота, Воскресенье

Земельный налог: особенности 2016 года

После получения налоговых извещений в текущем году у собственников объектов недвижимости и земельных участков возникло много вопросов. О том, как начисляется налог на имущество наша газета рассказывала 6 февраля текущего года в материале «З.П.Анпилова: сумма может не только не увеличиться, но и даже уменьшиться…». А сегодня мы попросили заместителя главы администрации района – руководителя комитета имущественных и земельных отношений З.П.Анпилову рассказать нашим читателям о земельном налоге.

— Налог на землю установлен Налоговым Кодексом РФ и вводится на территории конкретного муниципального образования решением Земского Собрания городского или сельского поселения.

Так же, как и имущественный, он является местным налогом, то есть платится в бюджет муниципального образования того городского или сельского поселения Белгородского района, на территории которого расположен земельный участок. И расходуется согласно утвержденному бюджету поселения для решения вопросов местного значения, включая строительство и ремонт автомобильных дорог, благоустройство территорий, строительство и содержание объектов социально-культурного назначения и так далее.

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

— Кто может быть освобожден от земельного налога?

— Во-первых, собственники земельного участка, на котором расположен многоквартирный дом, а участок входит в состав общего имущества этого дома.

Во-вторых, физические лица, которые пользуются земельными участками на праве безвозмездного срочного пользования, или же участки были переданы им по договору аренды.

Также, не являются объектами налогообложения земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации. В частности те, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками и иными аналогичными объектами.

— Какова система расчетов налога на землю в 2016 году

— Налоговая база для каждого налогоплательщика — физического лица определяется налоговыми органами на основании сведений, которые представляются им органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним.

В случае несогласия с суммой, указанной в счетах на оплату, можно посчитать ее самостоятельно, по следующей формуле: земельный налог (годовой размер) равен кадастровой стоимости земельного участка умноженной на налоговую ставку (в процентах).

Эта стандартная формула расчета земельного налога, не учитывающая льготы и уменьшительные коэффициенты. Для льготной категории населения сумма уменьшается в соответствии с льготным коэффициентом.

Для граждан, вступивших в права собственности в середине календарного года, являвшегося отчетным периодом для налога на землю, сумма будет делиться на двенадцать, и умножаться на число месяцев официального владения участком. Для долевой собственности сумма будет распределена по налогоплательщикам согласно их долям.

Таким образом, в случае наличия льготы либо иных факторов, влияющих на размер налога, расчет будет производиться по следующей формуле: ЗН = ((КСт х Д) — Н) х НС х Кв х Кл, где ЗН – налог на землю, КСт – «кадастровая стоимость» земельного участка, Д – доля владения налогоплательщика на земельный участок, Н – сумма, освобождаемая от налогообложения, Кв – «коэффициент владения», Кл – «льготный коэффициент»

Помимо указанных коэффициентов для подсчета налога на землю, выделенную под строительство жилья, применяются и другие коэффициенты (К2, К4). Правила их учета в расчете налога можно найти в п. 15, 16 ст. 396 Налогового кодекса РФ.

Для расчета налога нужно будет уточнить кадастровую стоимость своего земельного участка. Получить актуальную информацию о кадастровой стоимости объекта можно несколькими способами:

Первый: с использованием сервиса «Справочная информация по объектам недвижимости в режиме online » официального сайта Росреестра https://rosreestr. ru / wps / portal / online request .

Второй: с использованием сервиса «Публичная кадастровая карта» официального сайта Росреестра https:// maps . rosreestr . ru / PortalOnline /.

Третий: с использованием сервиса «Получение сведений из ГКН» официального сайта Росреестра https://rosreestr.ru/wps/portal/cc qkn form new .

Четвертый: с использованием сервиса «Получение сведений из фонда данных государственной кадастровой оценки» официального сайта Росреестра https://rosreestr.ru/wps/portal/ cc ib svedFDGKO .

Земские собрания городских или сельских поселений уполномочены определять размер налоговых ставок не превышая при этом установленные налоговым законодательством максимальные их значения, регламентировать порядок и срок уплаты для налогоплательщиков — организаций, а также вводить налоговые льготы, основания и порядок их применения, включая установление размера необлагаемой суммы для отдельных категорий налогоплательщиков либо освобождать отдельные категории граждан от уплаты налога. Местные власти в этом случае балансируют между объемами поступлений в местную казну (чем выше ставки, тем больше доходы бюджета; чем больше льгот, тем меньше доходов) и налоговым бременем, возлагаемым на землевладельцев (собственников или лиц, пожизненно владеющих или бессрочно пользующихся землей).

Чтобы узнать действующие ставки налога, предоставляемые местные льготы, особенности порядка уплаты, нужно обратиться к решениям Земских собраний, которые имеются на сайтах администраций поселений, входящих в состав Белгородского района, а также на официальном сайте Федеральной Налоговой Службы в подразделе «Справочная информация о ставках и льготах по имущественным налогам» или пройдя по ссылке: http://www.nalog.ru/ rn 31/ service / tax /.

— Каковы максимальные значения ставок земельного налога?

— Как я уже сказала, максимальные значения ставок земельного налога установлены статьей 395 Налогового кодекса РФ и составляют — 0,3 процента в отношении земельных участков, отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства; занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства; приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства; ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации). В отношении прочих земельных участков — 1,5 процента.

При этом, юридические лица совершать расчеты будут самостоятельно, с учетом всех особенностей: перевода земли в другую категорию, изменения статуса физического лица на юридическое, начала либо окончания деятельности в середине отчетного года.

— Можно привести примеры расчёта земельного налога?

Пример 1: расчёт земельного налога за полный календарный год.

Условному гражданину, назовем его Ивановым И.И., принадлежит на праве собственности земельный участок площадью 1500 кв.м. в пос. Дубовое Белгородского района с видом разрешенного использования для индивидуального жилищного строительства с 2002 года. Кадастровая стоимость земельного участка в с. Дубовое Белгородского района по состоянию на 01.01.2015 года составляет 1 368 000 руб. Решением Земского собрания Дубовского сельского поселения установлена налоговая ставка в размере 0,3 процента от кадастровой стоимости. Таким образом, расчет земельного налога за 2015 год для уплаты в 2016 году будет таким: 1368000 умножить на 0,3 процента. Сумма налога будет равна 4104 руб.

Пример 2: расчёт земельного налога за неполный календарный год.

«Коэффициент владения» применяется в расчете налога тогда, когда налогоплательщик стал обладателем земли или наоборот утратил на нее права в течение налогового (года) или отчетного (квартала) периода. В такой ситуации должно быть учтено, время фактического владения землей. «Коэффициент владения» рассчитывается путем деления полных месяцев владения на число календарных месяцев соответствующего налогового или отчетного периода (отчетный период учитывается только тогда, когда установлен порядок уплаты аванса по налогу).

Например, ООО «Европа» стало собственником земли 21 января 2016 года. Кв = 2/3 = 0,6667, где 2 – полные месяцы владения, а 3 – календарные +

Еще одно правило касается определения полного месяца владения. Установлено, что месяц владения считается полным, если земельное право возникло до 15 числа месяца, то есть с 1 по 15 включительно. Либо закончилось после 15 числа, то есть с 16 и до конца месяца.

В нашем примере право возникло 21 января, поэтому январь не является полным месяцем владения и в расчете не учитывается.

Еще один пример. Иванов И.И. приобрел земельный участок 16 июля 2015 года. Для расчета Кв июль не признается полным месяцем владения, так как Иванов стал землевладельцем с 16 числа. Кв = 5/12 = 0,4167, где 5 – количество полных месяцев налогового периода (год), а 12 – календарные месяцы того же года. Для расчета берется именно налоговый период, так как отчетных периодов нет.

Для учета момента предоставления льгот по налогу применяется льготный коэффициент. Его можно посчитать, поделив полные месяцы, когда льготы не было, на календарные месяцы нужного периода. Особенность здесь в том, что для подсчета льготного коэффициента месяц предоставления или утраты льготы учитывается как полный месяц, то есть когда льготы не было.

Пример 3: расчёт земельного налога за долю земельного участка.

Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков пропорционально его доле, а в случае нахождения в общей совместной собственности — в равных долях.

В случае если гражданин имеет третью часть в праве собственности на земельный участок, то ему нужно выплатить треть от общей суммы земельного налога .

Пример 4: расчёт земельного налога с учётом льготы.

Инвалид 2 группы по общему заболеванию Иванов И.И. приобрел половину доли земельного участка. Право собственности на приобретенную долю земельного участка в п. Северный Белгородского района зарегистрировано 12 ноября 2015 года. Кадастровая стоимость земельного участка на 1 января 2015 года составила 846324 руб. Разрешенное использование земельного участка – «Для ведения личного подсобного хозяйства». Налоговая ставка установлена представительным органом муниципального образования по указанной категории земель в размере 0,3 процента.

В связи с тем, что права на земельный участок зарегистрированы 12 ноября прошедшего года для исчисления налога за указанный период необходимо определить коэффициент владения земельным участком.

Кв = 2 мес. : 12 мес., то есть — 0,1667.

Поскольку гражданин является инвалидом 2 группы, при исчислении земельного налога согласно статье 395 Налогового кодекса РФ налоговая база уменьшается на необлагаемую налогом сумму в размере 10000 руб. При этом сумма налога составила за 2015 год: (846324 руб. х 1/2 — 10000 руб.) х 0,3 % х 0,1667) 206 руб.62 коп. руб.

— Что такое кадастровая стоимость и как она определялась?

В соответствии с частью 2 статьи 66 Земельного кодекса Российской Федерации для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель.

В соответствии со статьей 24.15 Федерального закона от 29.07.1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» определение кадастровой стоимости осуществляется оценщиками в соответствии с требованиями настоящего Федерального закона, актов уполномоченного федерального органа, осуществляющего функции по нормативно-правовому регулированию оценочной деятельности, стандартов и правил оценочной деятельности, регулирующих вопросы определения кадастровой стоимости.

Кадастровая оценка земель на территории Белгородского района проводилась обществом с ограниченной ответственностью научно-производственное объединение «ГЕОГИС» в рамках исполнения контракта на выполнение работ по государственной кадастровой оценке.

Отчет об определении кадастровой стоимости проверен Некоммерческим партнерством «Саморегулируемая организация ассоциации Российских магистров оценки» и дано экспертное заключение от 22 сентября 2014 года о том, что результаты оценки кадастровой стоимости соответствуют требованиям законодательства об оценочной деятельности в Российской Федерации.

В случае несогласия с кадастровой стоимостью своего земельного участка в соответствии с абзацем 2 статьи 24.18 Федерального закона от 29.07.1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» результаты определения кадастровой стоимости могут быть оспорены физическими лицами в суде или комиссии. В данном случае – в комиссии при Управлении Росреестра по Белгородской области).

Для этого необходимо оформить заявление о пересмотре кадастровой стоимости. Оно может быть подано в комиссию при Управлении Росреестра по Белгородской области по адресу: г. Белгород, пр. Б. Хмельницкого, 162. К заявлению необходимо приложить документы, необходимые для рассмотрения обращения.

Подробная информация о порядке подачи заявления, а также форма заявления представлены на официальном сайте Управления (https://rosreestr.ru/site/activity/kadastrovaya-otsenka/poleznaya-informatsiya-/kak-osporit-rezultaty-opredeleniya-kadastrovoy-stoimosti).

— Кто имеет льготы по земельному налогу.

— Льготные ставки, установленные статьей 395 Налогового кодекса РФ (долее будем их называть «федеральные льготы»), распространяются на следующие группы лиц: инвалидов и ветеранов ВОВ и других боевых действий; инвалидов I и II группы, а также инвалидов детства; героев РФ и Советского Союза, полных кавалеров ордена Славы; граждан, участвовавших в испытаниях ядерного вооружения и устранения аварии на Чернобыльской АЭС; инвалидов лучевой болезни, приобретенной в результате космических и ядерных испытаний.

Все они вправе рассчитывать на понижение налогооблагаемой базы (кадастровой стоимости участка) на 10 000 рублей. Для этого нужно засвидетельствовать свои права на льготу предъявлением необходимых документов в налоговый орган по месту нахождения земельного участка самостоятельно, либо через уполномоченного представителя.

Помните, что сам факт попадания под ту или иную категорию, предусмотренную законом как льготную, не дает вам право на льготы, а только после прохождения всей процедуры в налоговом органе вам будет доступен этот режим.

Дополнительные льготы также могут быть установлены на местном уровне, решениями Земского собрания поселения.

— Как налогоплательщики могут узнать о суммах начисленных налогов?

— Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу уведомление, в котором содержится информация о размере налога, сроке его оплаты и так далее. Налоговые уведомления в 2016 году были направлены жителям Белгородского района в период с апреля по сентябрь.

Налоговое уведомление может быть передано физическому лицу или его законному или уполномоченному представителю лично под расписку, направлено по почте заказным письмом или передано в электронном виде по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Обращаю внимание, что в Налоговый кодекс РФ внесены изменения, согласно которым физические лица, получившие доступ к личному кабинету налогоплательщика, будут получать все документы в электронном виде. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление. Его бланк направляется вместе с уведомлением. После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Если этот документ собственники земельных участков не получат за месяц до срока уплаты налога, ФНС России рекомендует проявить самим инициативу и обратиться в инспекцию лично.

Для осуществления сверки данных и корректировки информации, содержащейся в налоговом уведомлении, ФНС России рекомендует использовать личный кабинет налогоплательщика для физических лиц на официальном сайте Федеральной Налоговой Службы.

— А если налоговое уведомление не пришло?

— Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так. C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств. Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2015 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2016 года. Поэтому еще раз повторю, что в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично.

— Каковы сроки и порядок уплаты налога в 2016 году?

— Физические лица и индивидуальные предприниматели получают налоговое уведомление с указанным размером суммы и сроком уплаты. Последние изменения в Налоговый кодекс РФ Федеральным законом №320-ФЗ от 23 ноября 2015 утвердили срок уплаты до первого декабря года, наступившего за оплачиваемым годом.

Следовательно, этой категории граждан до 1 декабря 2016 г. необходимо произвести оплату за 2015 год.

14 ноября 2014 году был принят Федеральный Закон N 347-ФЗ, который внес свои поправки в Налоговый кодекс. Одной из поправок стала отмена нормы, согласно которой ИП должны были подавать налоговые декларации по земельному налогу. Поэтому, начиная с 2015 года, предприниматели больше не подают данную декларацию. В 2016 году это правило остается актуальным — налоговые органы должны самостоятельно рассчитывать налог для ИП и своевременно присылать по почте налоговые уведомления. С 2015 года с индивидуальных предпринимателей, являвшихся физическими лицами, сняли обязательства по предоставлению декларации на земельный налог. Теперь производить оплату они будут согласно счетам из налоговой инспекции.

Юридические лица, вносившие ежеквартальные авансовые платежи, которые также устанавливаются местными властями, обычно придерживаются графика: до конца апреля, июля и октября, то есть по окончанию отчетного квартала. Платеж за последний квартал прошедшего года вносится в местный бюджет до первого февраля текущего года.

Налоговым кодексом РФ предусмотрены наказания в виде пени или штрафа за просроченный, неполный платеж или неуплату земельного налога. Вследствие неумышленного нарушения штраф будет около 20 процентов от суммы годового налога, в результате умышленного — до 40.

Пени будут начисляться за каждый просроченный день и составляют 1:300 ставки рефинансирования.

— Как производится оплата земельного налога

— Уплатить земельный налог можно не только в отделениях банка, но и не выходя из дома — с помощью электронных сервисов банков-партнеров, заключивших соглашение с ФНС России в рамках обмена сведениями о платежах физических лиц.

Для онлайн-оплаты по налоговым платежам можно воспользоваться интернет-сервисом «Заплати налоги» на официальном сайте Федеральной налоговой службы.

Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН (необязательный реквизит), выбрать налог (выбор осуществляется только по налогам, уплачиваемым физическими лицами), адрес местонахождения и сумму.

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы. Для этого необходимо заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН), указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа. Выбрать способ оплаты. Для оплаты наличными необходимо сформировать платёжное поручение (кнопка – «Сформировать ПД»). После этого его можно распечатать и оплатить в филиале любого банка России. Для оплаты безналичным способом надо выбрать одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога.

— Как можно узнать о наличии задолженности по налогам?

— Это можно сделать несколькими способами. Лично обратиться в территориальный налоговый орган ФНС по месту жительства предварительно записавшись на прием с помощью интернет-сервиса «Онлайн запись на прием в инспекцию». Узнать через личный кабинет налогоплательщика на официальном сайте ФНС. А также при помощи специального сервиса на Едином портале государственных услуг. Должники, дела которых находятся в исполнительном производстве, могут узнать о своих долгах через банк данных на официальном сайте судебных приставов

В заключение стоит напомнить землевладельцам о том, что размер данного платежа практически не зависит от результатов деятельности и получения прибыли, на него влияет кадастровая стоимость, разрешенное использование земли и площадь объекта.

Границы участков определяет межевание и каждый владелец должен точно знать и соблюдать свои рубежи, а также разрешенное использование свой земли, чтобы избежать лишних споров с соседями и не платить лишних налогов.