Содержание страницы:

Транспортный налог на авто в 2018 году

Сколько в 2018 году придется заплатить налог за авто, как это сделать и как посчитать размер фискального взноса при расчете транспортного налога.

В конце 2017 года автолюбителей России взбудоражила новость о якобы, имеющихся планах властей поднять размер транспортного налога. Информация оказалась не соответствующей истине. Транспортный налог даже немного снизился для отдельных категорий автомобилей.

Из чего складывается транспортный налог в 2018

Налог на транспортные средства регламентирован главой 28 НК РФ. Его величина складывается из трех составляющих:

- Ставка налога (величина определяемая на местном уровне, которая при этом не может быть ниже чем в 10 раз, чем закрепленная в Налоговом кодексе);

- Налоговая база (за единицу взята одна лошадиная сила);

- Повышающие коэффициенты, на которые влияют стоимость и возраст автомобиля.

Ставка налога определяется органами власти краев и областей Российской Федерации. Вносить изменения в нее могут только депутаты региональных парламентов.

Налоговая база – это еще один ключевой элемент, который влияет на размер фискального сбора. За единицу измерения принята одна лошадиная сила. Иными словами, чем большей мощностью обладает ваш автомобиль, тем больший налог придется заплатить.

Как вычисляется транспортный налог

Налоговая инспекция приводит официальную формулу расчета транспортного налога.

Размер налога = ставка налога * налоговую базу * повышающий коэффициент * (количество месяцев владения /12)

Повышающие коэффициенты закреплены в Федеральном фискальном законодательстве.

Ставка транспортного налога по регионам

Северо-Западный федеральный округ

Центральный Федеральный округ

Южный федеральный округ

Приволжский федеральный округ

Уральский федеральный округ

Сибирский федеральный округ

Дальневосточный федеральный округ

Кто может не платить транспортный налог

За некоторые категории автомобилей не нужно платить транспортный налог. Об этом говорится в главном фискальном документе страны.

- легковые авто, оборудованные ручным управлением (для использования инвалидами);

- легковые авто до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- автомобили, находящиеся в угоне (при наличии соответствующей справки из полиции).

Льготы на транспортный налог

Некоторым категориям граждан государство предоставляет льготы на транспортный налог. Самая распространенная группа граждан это пенсионеры. Есть и другие категории, но единого федерального списка освобожденных от уплаты фискального сбора за «железного коня» нет.

Дело в том, что право освободить (полностью или частично) от уплаты транспортного налога отдано на откуп регионам. Поэтому есть два эффективных пути узнать положено ли вам это налоговое послабление или нет: обращение в налоговую инспекцию по месту жительства и использование специального сервиса официального сервиса фискальной службы.

Если с личным обращением все понятно, то использование сервиса требует разъяснений.

Для начала, вам нужно зайти в соответствующий раздел официального сайта ФНС.

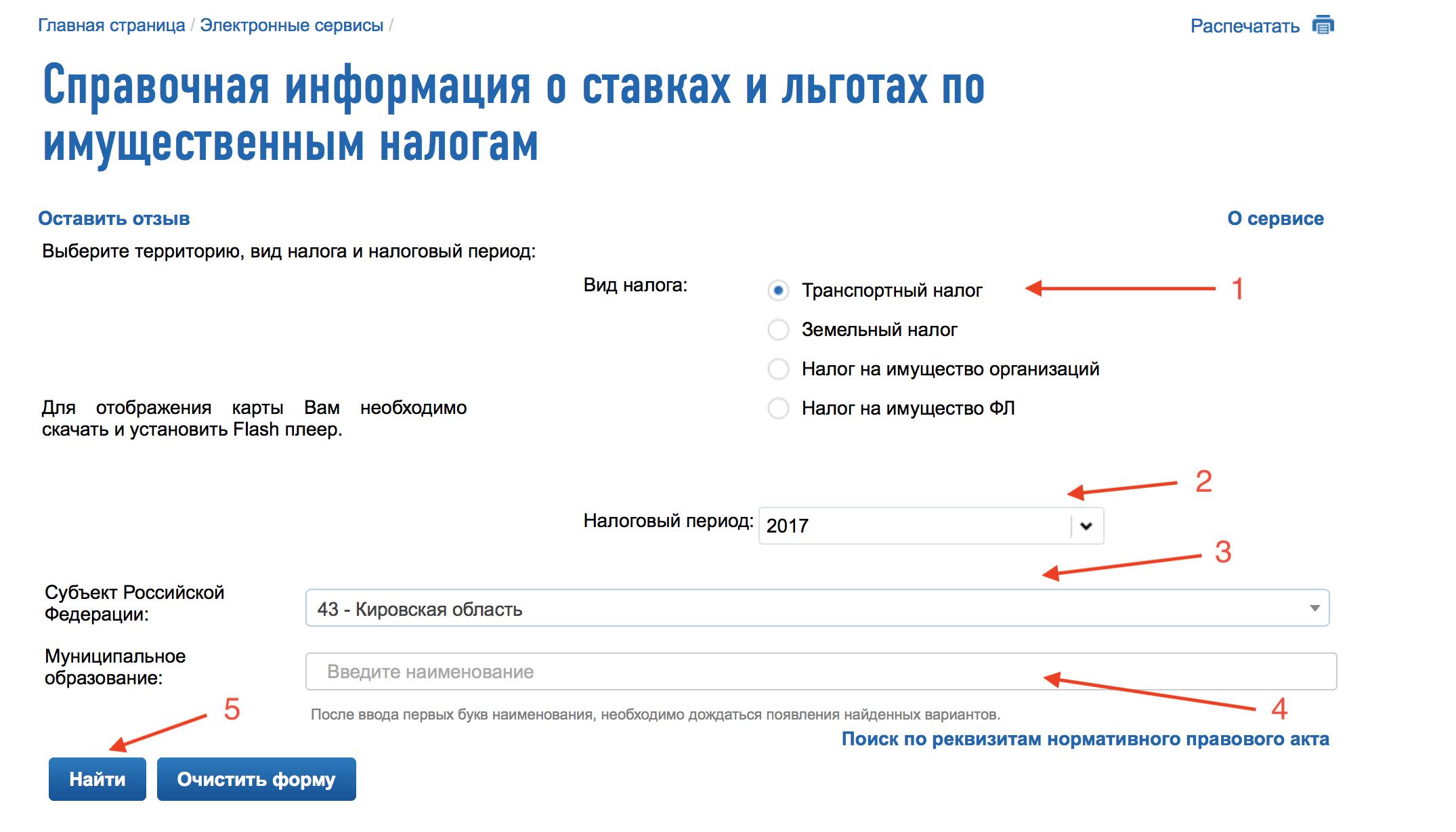

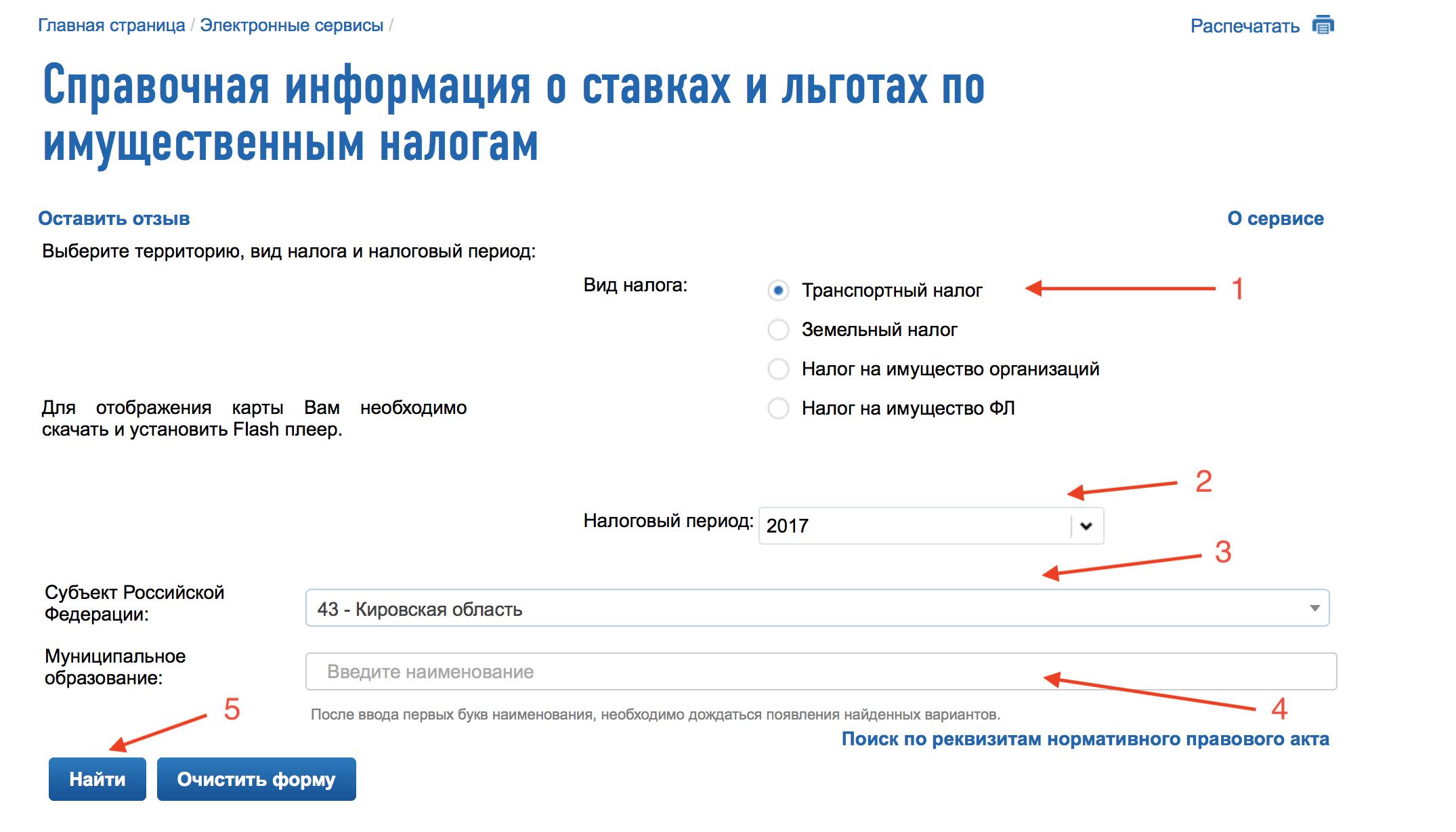

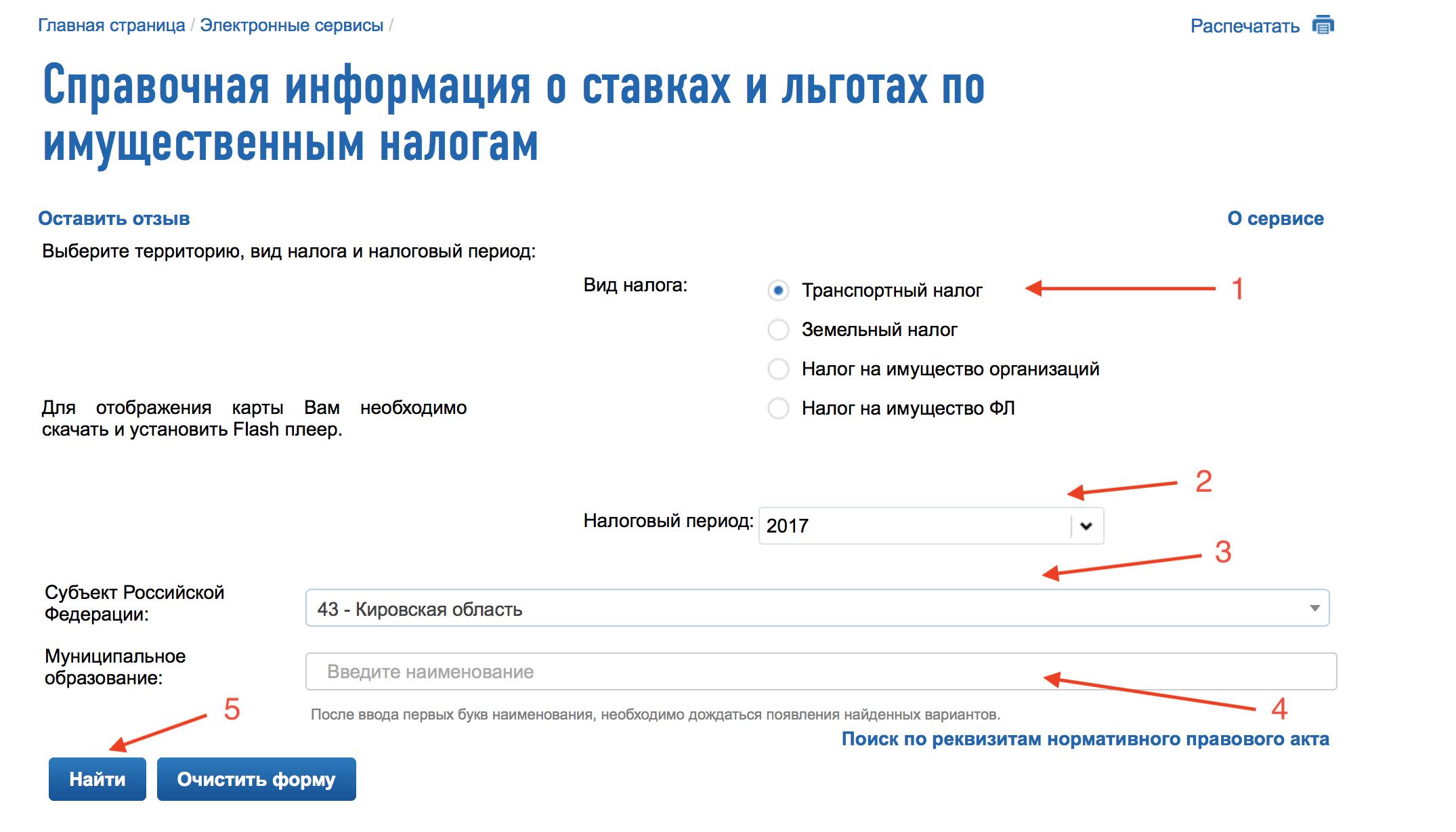

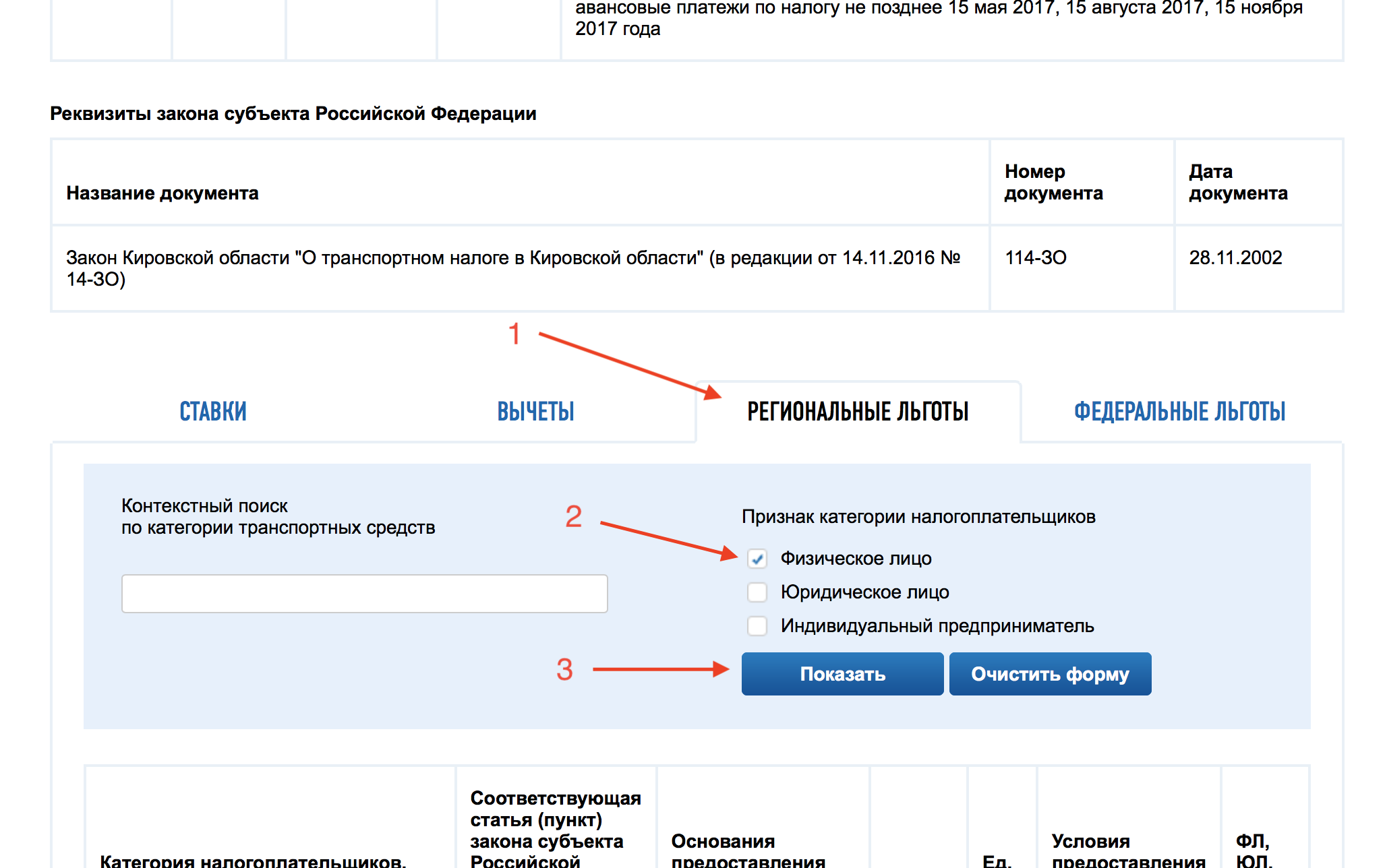

Далее заполните форму как показано на скриншоте:

- выберите «транспортный налог» в правой колонке

- ниже налоговый период (год, за который нужно заплатить фискальный сбор)

- еще ниже — свой регион

- начните вводить город

- нажмите кнопку «Найти»

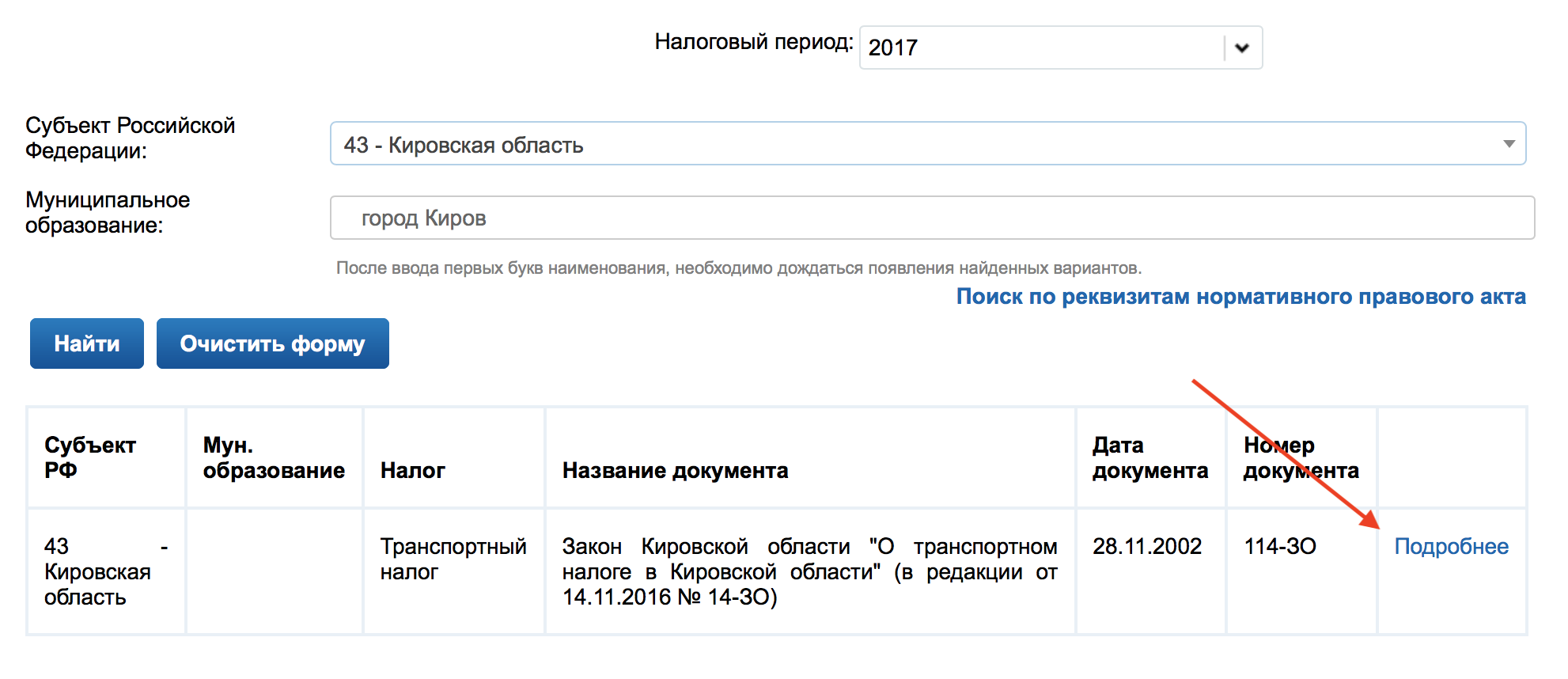

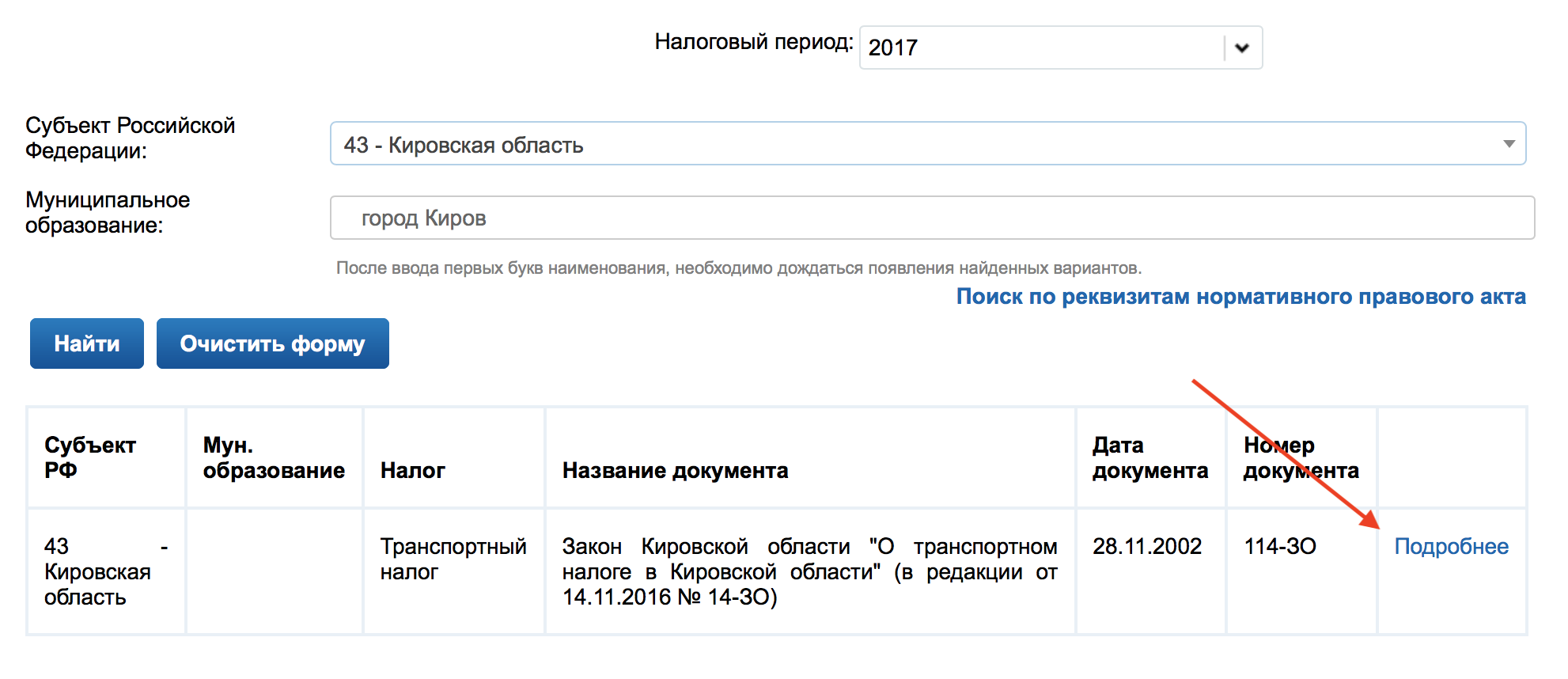

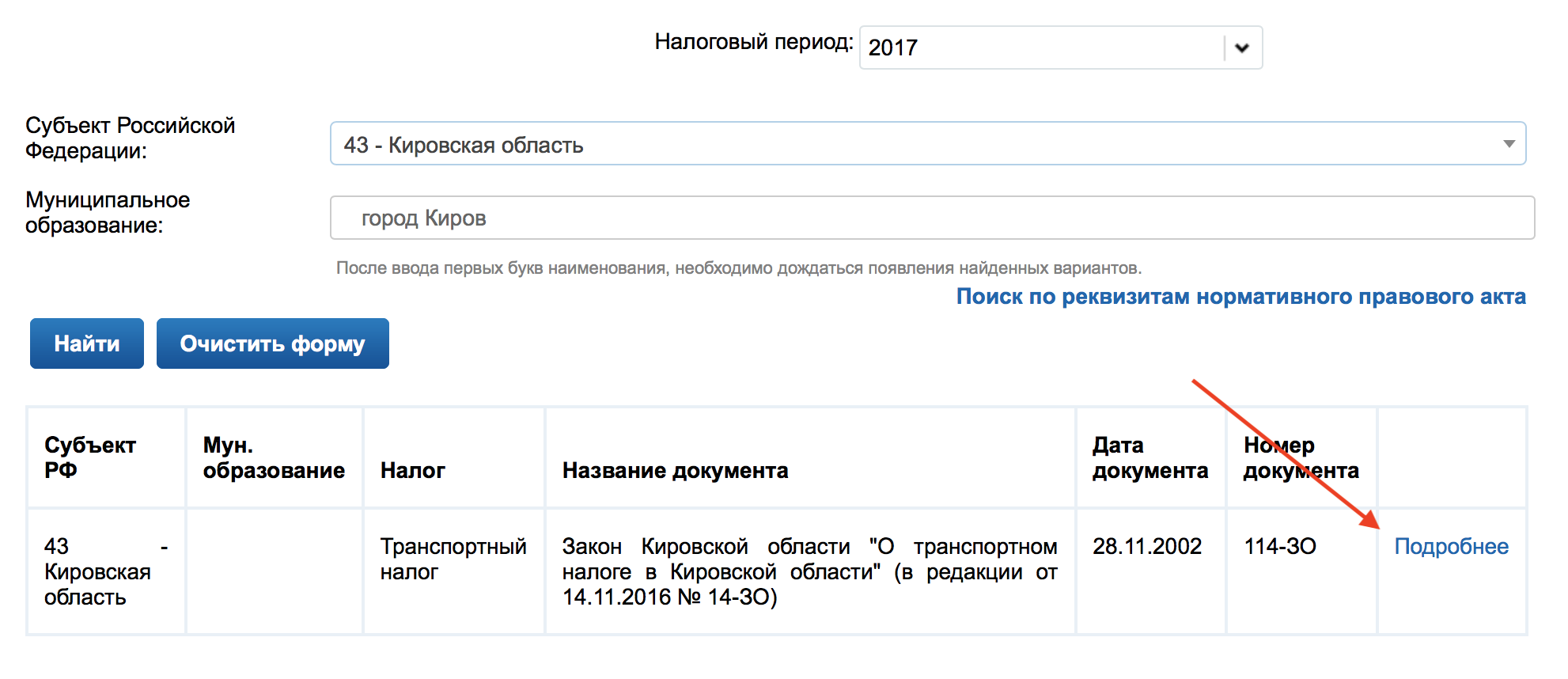

После нажатия кнопки «Найти» появится поле, там нужно перейти по ссылке «Подробнее».

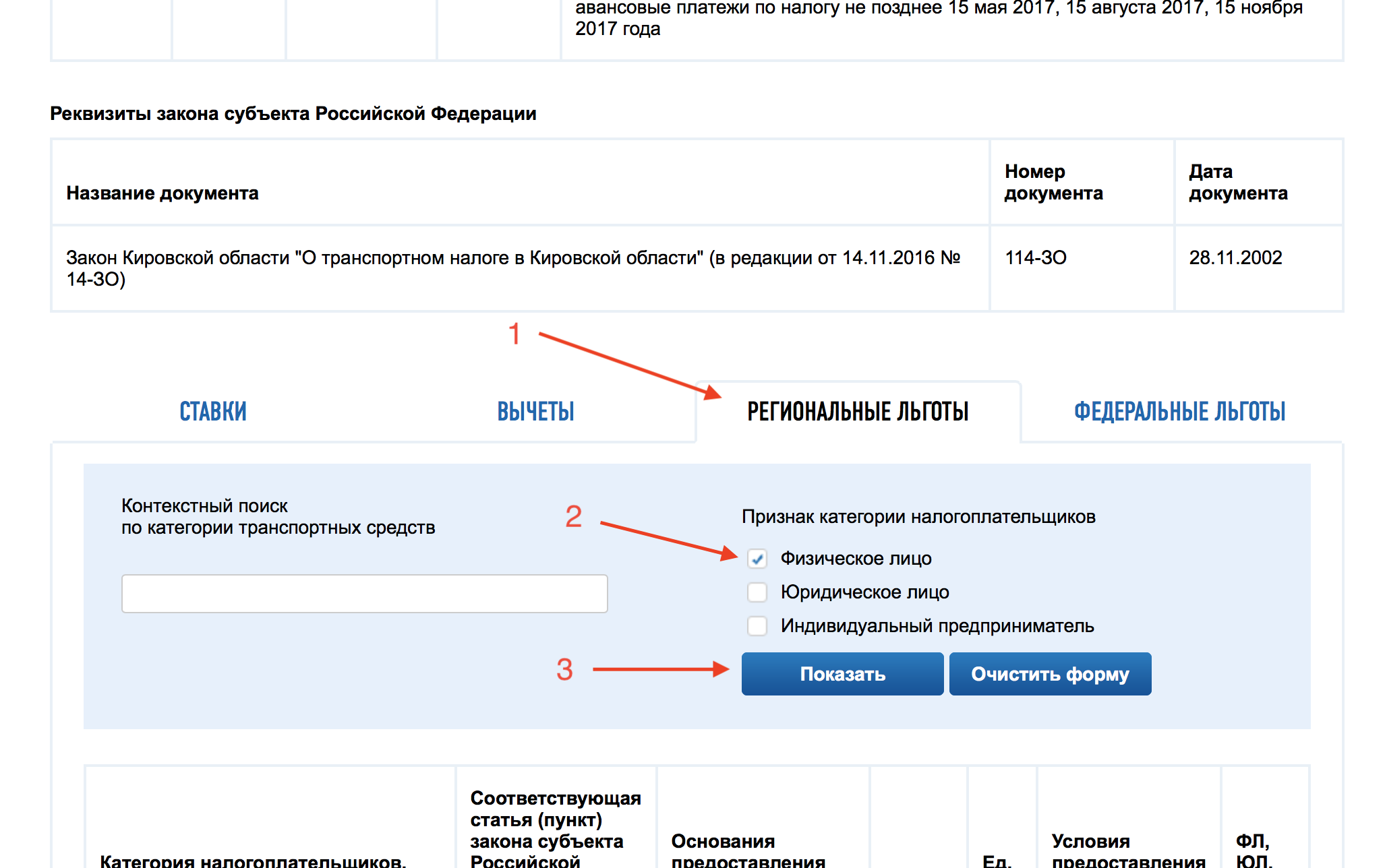

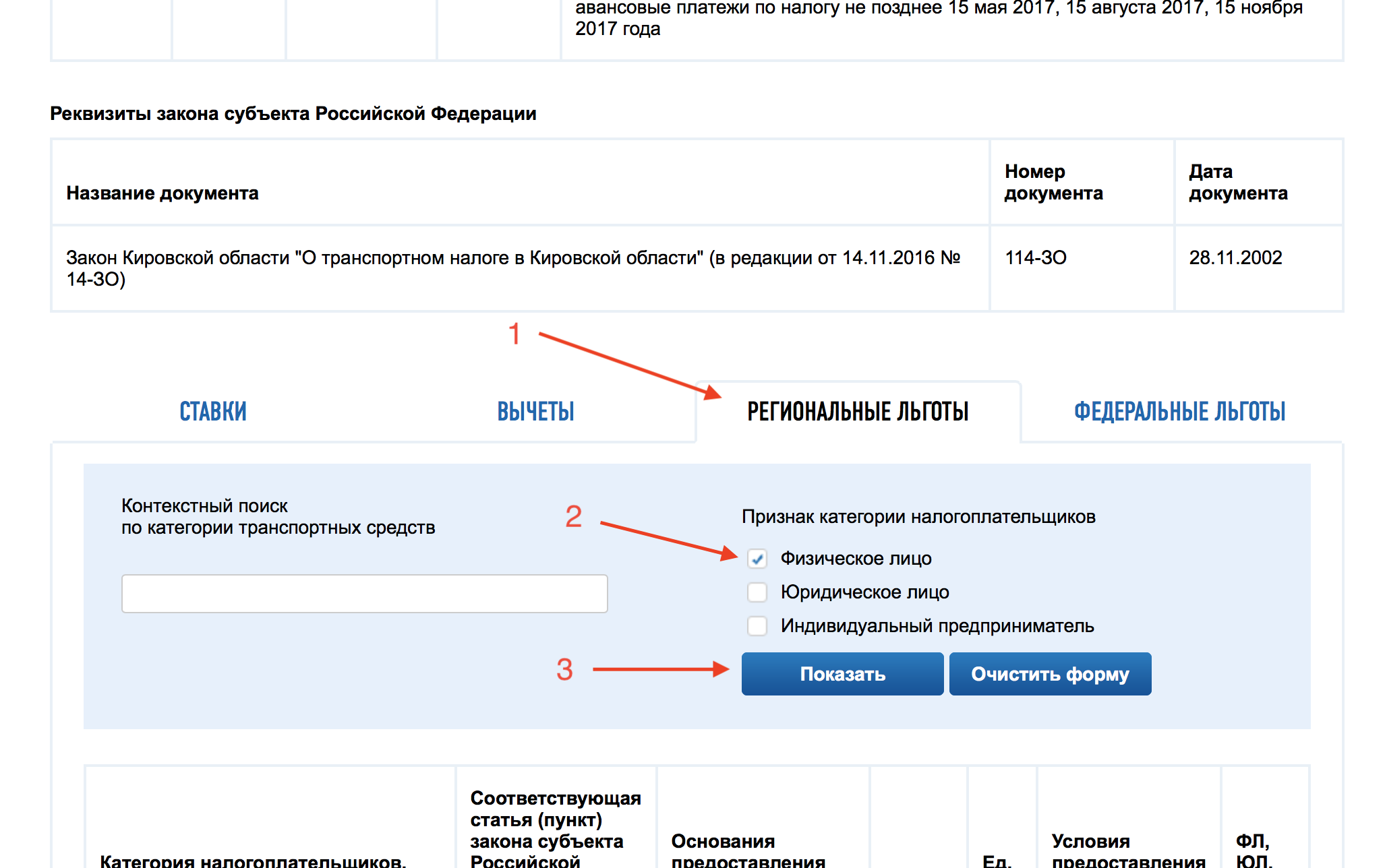

В появившейся форме откройте вкладку «Региональные льготы» и поставьте галочку напротив пункта «Физическое лицо». Кликните кнопку «Показать» после этого система покажет все категории льготников, которые закреплены в местном законодательстве.

Когда и как платить налог

Основанием для уплаты налога является уведомление, которое инспекторы должны прислать собственнику транспортного средства.

Бумага высылается Почтой России за 30 дней до срока уплаты фискального сбора. Срок, когда нужно внести деньги за «железного коня» в бюджет — не позднее 1 февраля.

Многие автолюбители при этом жалуются, что не получают уведомления. К сожалению, потерявшаяся бумага не является основание для неуплаты налога. Поэтому если вы ее не получили, обращайтесь в налоговую инспекцию по месту жительства.

Тоже самое нужно сделать, если в уведомлении содержатся ошибки или неточности. К бланку прилагается специальное заявление, которое нужно заполнить, указав все огрехи документа и отправить в фискальное ведомство.

Амнистия на транспортный налог в 2018 году

Первого января текущего года правительство Российской Федерации объявило налоговую амнистию. Однако, это коснется далеко не всех, а только тех граждан, долги по имущественным налогам которых возникли до 1 января 2015 года. Транспортный налог входит в пул фискальных платежей, долги по которым признаны безнадежными и списаны.

Закон, регламентирующий процедуру был оперативно принят Госдумой сразу в трех чтениях.

Списание задолженности с граждан и ИП будет производиться в одностороннем порядке. Это означает, что никаких документов и заявлений в налоговые органы нести не нужно.

Налоговики, в свою очередь, не станут предупреждать о списании долгов. Но всю информацию можно будет отследить в «Личном кабинете налогоплательщика».

Транспортный налог на авто в 2018 году

Сколько в 2018 году придется заплатить налог за авто, как это сделать и как посчитать размер фискального взноса при расчете транспортного налога.

В конце 2017 года автолюбителей России взбудоражила новость о якобы, имеющихся планах властей поднять размер транспортного налога. Информация оказалась не соответствующей истине. Транспортный налог даже немного снизился для отдельных категорий автомобилей.

Из чего складывается транспортный налог в 2018

Налог на транспортные средства регламентирован главой 28 НК РФ. Его величина складывается из трех составляющих:

- Ставка налога (величина определяемая на местном уровне, которая при этом не может быть ниже чем в 10 раз, чем закрепленная в Налоговом кодексе);

- Налоговая база (за единицу взята одна лошадиная сила);

- Повышающие коэффициенты, на которые влияют стоимость и возраст автомобиля.

Ставка налога определяется органами власти краев и областей Российской Федерации. Вносить изменения в нее могут только депутаты региональных парламентов.

Налоговая база – это еще один ключевой элемент, который влияет на размер фискального сбора. За единицу измерения принята одна лошадиная сила. Иными словами, чем большей мощностью обладает ваш автомобиль, тем больший налог придется заплатить.

Как вычисляется транспортный налог

Налоговая инспекция приводит официальную формулу расчета транспортного налога.

Размер налога = ставка налога * налоговую базу * повышающий коэффициент * (количество месяцев владения /12)

Повышающие коэффициенты закреплены в Федеральном фискальном законодательстве.

Ставка транспортного налога по регионам

Северо-Западный федеральный округ

Центральный Федеральный округ

Южный федеральный округ

Приволжский федеральный округ

Уральский федеральный округ

Сибирский федеральный округ

Дальневосточный федеральный округ

Кто может не платить транспортный налог

За некоторые категории автомобилей не нужно платить транспортный налог. Об этом говорится в главном фискальном документе страны.

- легковые авто, оборудованные ручным управлением (для использования инвалидами);

- легковые авто до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- автомобили, находящиеся в угоне (при наличии соответствующей справки из полиции).

Льготы на транспортный налог

Некоторым категориям граждан государство предоставляет льготы на транспортный налог. Самая распространенная группа граждан это пенсионеры. Есть и другие категории, но единого федерального списка освобожденных от уплаты фискального сбора за «железного коня» нет.

Дело в том, что право освободить (полностью или частично) от уплаты транспортного налога отдано на откуп регионам. Поэтому есть два эффективных пути узнать положено ли вам это налоговое послабление или нет: обращение в налоговую инспекцию по месту жительства и использование специального сервиса официального сервиса фискальной службы.

Если с личным обращением все понятно, то использование сервиса требует разъяснений.

Для начала, вам нужно зайти в соответствующий раздел официального сайта ФНС.

Далее заполните форму как показано на скриншоте:

- выберите «транспортный налог» в правой колонке

- ниже налоговый период (год, за который нужно заплатить фискальный сбор)

- еще ниже — свой регион

- начните вводить город

- нажмите кнопку «Найти»

После нажатия кнопки «Найти» появится поле, там нужно перейти по ссылке «Подробнее».

В появившейся форме откройте вкладку «Региональные льготы» и поставьте галочку напротив пункта «Физическое лицо». Кликните кнопку «Показать» после этого система покажет все категории льготников, которые закреплены в местном законодательстве.

Когда и как платить налог

Основанием для уплаты налога является уведомление, которое инспекторы должны прислать собственнику транспортного средства.

Бумага высылается Почтой России за 30 дней до срока уплаты фискального сбора. Срок, когда нужно внести деньги за «железного коня» в бюджет — не позднее 1 февраля.

Многие автолюбители при этом жалуются, что не получают уведомления. К сожалению, потерявшаяся бумага не является основание для неуплаты налога. Поэтому если вы ее не получили, обращайтесь в налоговую инспекцию по месту жительства.

Тоже самое нужно сделать, если в уведомлении содержатся ошибки или неточности. К бланку прилагается специальное заявление, которое нужно заполнить, указав все огрехи документа и отправить в фискальное ведомство.

Амнистия на транспортный налог в 2018 году

Первого января текущего года правительство Российской Федерации объявило налоговую амнистию. Однако, это коснется далеко не всех, а только тех граждан, долги по имущественным налогам которых возникли до 1 января 2015 года. Транспортный налог входит в пул фискальных платежей, долги по которым признаны безнадежными и списаны.

Закон, регламентирующий процедуру был оперативно принят Госдумой сразу в трех чтениях.

Списание задолженности с граждан и ИП будет производиться в одностороннем порядке. Это означает, что никаких документов и заявлений в налоговые органы нести не нужно.

Налоговики, в свою очередь, не станут предупреждать о списании долгов. Но всю информацию можно будет отследить в «Личном кабинете налогоплательщика».

Транспортный налог на авто в 2018 году

Сколько в 2018 году придется заплатить налог за авто, как это сделать и как посчитать размер фискального взноса при расчете транспортного налога.

В конце 2017 года автолюбителей России взбудоражила новость о якобы, имеющихся планах властей поднять размер транспортного налога. Информация оказалась не соответствующей истине. Транспортный налог даже немного снизился для отдельных категорий автомобилей.

Из чего складывается транспортный налог в 2018

Налог на транспортные средства регламентирован главой 28 НК РФ. Его величина складывается из трех составляющих:

- Ставка налога (величина определяемая на местном уровне, которая при этом не может быть ниже чем в 10 раз, чем закрепленная в Налоговом кодексе);

- Налоговая база (за единицу взята одна лошадиная сила);

- Повышающие коэффициенты, на которые влияют стоимость и возраст автомобиля.

Ставка налога определяется органами власти краев и областей Российской Федерации. Вносить изменения в нее могут только депутаты региональных парламентов.

Налоговая база – это еще один ключевой элемент, который влияет на размер фискального сбора. За единицу измерения принята одна лошадиная сила. Иными словами, чем большей мощностью обладает ваш автомобиль, тем больший налог придется заплатить.

Как вычисляется транспортный налог

Налоговая инспекция приводит официальную формулу расчета транспортного налога.

Размер налога = ставка налога * налоговую базу * повышающий коэффициент * (количество месяцев владения /12)

Повышающие коэффициенты закреплены в Федеральном фискальном законодательстве.

Ставка транспортного налога по регионам

Северо-Западный федеральный округ

Центральный Федеральный округ

Южный федеральный округ

Приволжский федеральный округ

Уральский федеральный округ

Сибирский федеральный округ

Дальневосточный федеральный округ

Кто может не платить транспортный налог

За некоторые категории автомобилей не нужно платить транспортный налог. Об этом говорится в главном фискальном документе страны.

- легковые авто, оборудованные ручным управлением (для использования инвалидами);

- легковые авто до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- автомобили, находящиеся в угоне (при наличии соответствующей справки из полиции).

Льготы на транспортный налог

Некоторым категориям граждан государство предоставляет льготы на транспортный налог. Самая распространенная группа граждан это пенсионеры. Есть и другие категории, но единого федерального списка освобожденных от уплаты фискального сбора за «железного коня» нет.

Дело в том, что право освободить (полностью или частично) от уплаты транспортного налога отдано на откуп регионам. Поэтому есть два эффективных пути узнать положено ли вам это налоговое послабление или нет: обращение в налоговую инспекцию по месту жительства и использование специального сервиса официального сервиса фискальной службы.

Если с личным обращением все понятно, то использование сервиса требует разъяснений.

Для начала, вам нужно зайти в соответствующий раздел официального сайта ФНС.

Далее заполните форму как показано на скриншоте:

- выберите «транспортный налог» в правой колонке

- ниже налоговый период (год, за который нужно заплатить фискальный сбор)

- еще ниже — свой регион

- начните вводить город

- нажмите кнопку «Найти»

После нажатия кнопки «Найти» появится поле, там нужно перейти по ссылке «Подробнее».

В появившейся форме откройте вкладку «Региональные льготы» и поставьте галочку напротив пункта «Физическое лицо». Кликните кнопку «Показать» после этого система покажет все категории льготников, которые закреплены в местном законодательстве.

Когда и как платить налог

Основанием для уплаты налога является уведомление, которое инспекторы должны прислать собственнику транспортного средства.

Бумага высылается Почтой России за 30 дней до срока уплаты фискального сбора. Срок, когда нужно внести деньги за «железного коня» в бюджет — не позднее 1 февраля.

Многие автолюбители при этом жалуются, что не получают уведомления. К сожалению, потерявшаяся бумага не является основание для неуплаты налога. Поэтому если вы ее не получили, обращайтесь в налоговую инспекцию по месту жительства.

Тоже самое нужно сделать, если в уведомлении содержатся ошибки или неточности. К бланку прилагается специальное заявление, которое нужно заполнить, указав все огрехи документа и отправить в фискальное ведомство.

Амнистия на транспортный налог в 2018 году

Первого января текущего года правительство Российской Федерации объявило налоговую амнистию. Однако, это коснется далеко не всех, а только тех граждан, долги по имущественным налогам которых возникли до 1 января 2015 года. Транспортный налог входит в пул фискальных платежей, долги по которым признаны безнадежными и списаны.

Закон, регламентирующий процедуру был оперативно принят Госдумой сразу в трех чтениях.

Списание задолженности с граждан и ИП будет производиться в одностороннем порядке. Это означает, что никаких документов и заявлений в налоговые органы нести не нужно.

Налоговики, в свою очередь, не станут предупреждать о списании долгов. Но всю информацию можно будет отследить в «Личном кабинете налогоплательщика».

Как рассчитывается ставка транспортного налога в зависимости от региона и почему

Уплата транспортного налога является обязанностью физических и юридических лиц, во владении которых находятся транспортные средства. Чем больше и мощнее автомобиль, тем больше сумма налога.

Уплата транспортного налога является обязанностью физических и юридических лиц, во владении которых находятся транспортные средства. Чем больше и мощнее автомобиль, тем больше сумма налога.

Введение транспортного налога для российских граждан произошло в 2003 году, при этом во многих странах такой вид налога отсутствует, его заменяют экологические и дорожные сборы, а также налоги на движимое имущество.

Ставки транспортного налога существенно отличаются в разных регионах нашей страны.

Каждому автовладельцу полезно знать, как они рассчитываются и от каких факторов зависят.

Общий порядок расчета транспортного налога регулируется 28-й главой Налогового кодекса РФ, но, учитывая, что транспортный налог принадлежит к региональным сборам, окончательное формирование ставок утверждается на местном уровне.

Особенности уплаты налога для физических лиц и организаций

Как мы уже отметили, транспортный налог уплачивают физические лица и организации. При этом компании за один автомобиль перечисляют два вида сборов: транспортный налог и налог на имущество организаций.

Как мы уже отметили, транспортный налог уплачивают физические лица и организации. При этом компании за один автомобиль перечисляют два вида сборов: транспортный налог и налог на имущество организаций.

С 2013 года компании были освобождены от необходимости уплаты налога на движимое имущество организаций, но с 2015 года налог не платится только на имущество, относящееся к первым двум амортизационным группам. Автотранспортные средства в эти группы не входят, следовательно, оплачивать надо оба налога.

На сегодняшний день регионы самостоятельно принимают решения относительно предоставления льгот в отношении движимого имущества организаций. Законы, которые примут в этом году, будут регулировать предоставление либо непредоставление таких льгот с 2018 года.

Еще один важный момент – с 2015 года к платежам за автомобили прибавился сбор с грузовых авто, масса которых более 12 тонн.

Платежи, уплаченные по большегрузам, с июля 2016 года уменьшают сумму налога, начисленную по этим автомобилям, но это уменьшение действует только в 2016-2018 годах.

Что касается физических лиц, в каждом регионе утверждается список категорий, имеющих льготы на уплату транспортного налога либо полностью освобождающихся от данного вида сборов. Как правило, это самые незащищенные категории граждан. В их число обычно входят инвалиды первых двух групп, ветераны войны, пенсионеры и многодетные семьи.

Как рассчитываются ставки транспортного налога

Сумму транспортного налога для физических лиц и организаций рассчитывают сами налоговые органы, при этом ставки для физлиц и ИП являются одинаковыми, а сумма сбора зависит от характеристик транспортного средства. Сумма налога определяется как произведение ставки и налоговой базы. Ставки утверждаются соответствующими правовыми актами, а налоговая база определяется согласно паспорту транспортного средства. Период, за который рассчитывается налог, составляет один год.

Сумму транспортного налога для физических лиц и организаций рассчитывают сами налоговые органы, при этом ставки для физлиц и ИП являются одинаковыми, а сумма сбора зависит от характеристик транспортного средства. Сумма налога определяется как произведение ставки и налоговой базы. Ставки утверждаются соответствующими правовыми актами, а налоговая база определяется согласно паспорту транспортного средства. Период, за который рассчитывается налог, составляет один год.

В различных регионах сумма налога может зависеть от категории автомобилей, их вместимости, мощности, экологического класса и возраста авто. Кроме того, учитываются особые повышающие коэффициенты, которые устанавливаются для дорогостоящих автомобилей. Также при расчетах берется во внимание период владения транспортным средством.

Согласно Налоговому кодексу РФ, ставка транспортного налога в регионах не может быть увеличена более или менее чем в 10 раз по сравнению с основной ставкой, установленной на государственном уровне.

Для некоторых автомобилей мощностью до 150 л/с она вовсе может быть снижена до нуля.

Данная мера, по мнению властей, может способствовать поощрению граждан к покупке более экологичных и малолитражных автомобилей.

Таблица ставок транспортного налога по регионам в 2018 году

Ставки транспортного налога в регионах периодически пересматриваются и меняются. Актуальную информацию о действующих ставках всегда можно найти на официальном сайте ФНС, выбрав нужный вид налога в разделе справочной информации о ставках и льготах. Там же указаны сроки уплаты транспортного налога в каждом конкретном регионе.

Ставки транспортного налога в регионах периодически пересматриваются и меняются. Актуальную информацию о действующих ставках всегда можно найти на официальном сайте ФНС, выбрав нужный вид налога в разделе справочной информации о ставках и льготах. Там же указаны сроки уплаты транспортного налога в каждом конкретном регионе.

В таблице представлены данные ставок для автомобилей разной мощности, действующие в регионах РФ в 2018 году.

Налог на автотранспорт в 2018 году. Ставки транспортного налога

Большинство автолюбителей в наше время интересует вопрос не только повышения цен на бензин и стоимости автомобилей, но и размер налога на автомобиль. Ведь не секрет, что в мире и в России в частности, наметилась тенденция к использованию более экономных и менее мощных автомобилей, ведь размер транспортного налога зависит напрямую от объема двигателя. Мы уже писали об особенностях уплаты транспортного налога в России и его расчета. Теперь поговорим об изменениях, которые ожидают автолюбителей в 2018 году.

Большинство автолюбителей в наше время интересует вопрос не только повышения цен на бензин и стоимости автомобилей, но и размер налога на автомобиль. Ведь не секрет, что в мире и в России в частности, наметилась тенденция к использованию более экономных и менее мощных автомобилей, ведь размер транспортного налога зависит напрямую от объема двигателя. Мы уже писали об особенностях уплаты транспортного налога в России и его расчета. Теперь поговорим об изменениях, которые ожидают автолюбителей в 2018 году.

Будет ли повышение налога на автотранспорт в 2018 году?

С 1 января 2013 года увеличен налог на автотранспорт высокой мощности, благодаря соответствующим поправкам, внесенным в Налоговый Кодекс. Это значит, что для автомобилей с мощностью двигателя от 410 л. с. и годом выпуска позже 2001 года, ставка увеличилась с 15 до 300 руб. за каждую лошадиную силу, а для мотороллеров и мотоциклов с двигателем мощностью от 150 л. с. — с 5 до 25 руб. Но в реальности ставки выросли гораздо больше: регионам разрешено увеличивать их до 10 раз.

С другой стороны, простых автолюбителей это повышение налога на автотранспорт не затронуло, ведь автомобилей такого класса насчитывается всего лишь 20 000 по России, 7000 из которых зарегистрированы в Москве и еще 1000 — в Московской области.

Что касается 2018 года, то в новом году Правительством решено не увеличивать транспортный налог.

Ставки транспортного налога в 2018 году

В целом же, в 2018 году ставки транспортного налога почти не изменились по сравнению с 2017 годом. Представляем вашему вниманию таблицу ставок транспортного налога, актуальную на 1 января 2018 года. Согласно с налоговым кодексом, каждый орган местного самоуправления должен руководствоваться представленными в таблице ставками при расчете ставок налога на автотранспорт.

Объект налогообложения, с каждой лошадиной силы ТС